发布日期:2024-01-26 23:12:05 点击次数:

中国快时尚品牌,乃至整个服装消费行业,在进入新的阶段,对很多品牌来说,这是机会。近日,著名快时尚服装品牌 Forever21 决议退出中国市场,令人唏嘘。经历了之前若干年低基数野蛮发展的阶段,中国服装消费行业也到了分化发展的新阶段。2015 年以来,海外快时尚服装品牌的中国众生相,体现出了快时尚服装品牌在中国的分化,也印证着:中国快时尚服装消费行业,进入了新的阶段,阶段的转变对一部分品牌来说,可能是危机,但对其他很多品牌来说,也是重要的机会。

四大快时尚品牌在中国:优衣库高歌猛进,ZARA 中规中矩,GAP、H&M阻力明显。本文分析了四大快时尚品牌 ZARA、GAP、H&M、优衣库在中国近年来发展的情况,可以看到,GAP 在中国的发展,遇到了明显的阻力,ZARA 和 H&M 发展中规中矩,但是也不似此前迅猛,而优衣库一骑绝尘,在中国的业务持续高歌猛进。

中国快时尚服装野蛮发展阶段已过,分化发展新阶段孕育机会,对本土商业文化的理解至关重要,本土品牌具天然优势。并不是“中国快时尚服装市场不好做了”,而是在中国,服装行业已经过了野蛮发展的阶段,到了分化发展的新阶段,更了解并更适应中国消费商业文化的快时尚服装品牌,才能更长久更好的发展。优衣库近年来的迅速发展,给所有想要在中国发展的服装品牌,树立了一个正面典型——想要抓住中国快时尚服装发展的新阶段,就要更符合中国本土商业文化。而在这方面,不论是对商业文化的理解,品牌接地气程度,还是渠道优势,中国本土快时尚品牌,都有着天然的优势,快时尚服装发展进入新阶段,也是给中国本土服装快时尚品牌的一个机会。

所有伟大的消费品公司,都一定是吃透了某种商业文化的公司。如果说中国最重要的商业文化特殊性,我们认为是四点:①庞大的人口所支撑的巨量的需求,②复杂无比的城市层级和需求层级,③全世界最普及的电商文化,④现阶段还是一个发展中国家。理解并顺应这些商业文化特点,是一个伟大消费品公司的基础特质。

①人口最多的国家,需求足够充足。中国是世界上人口最多的国家,有 13亿以上的人口,巨量的人口保证了中国的消费需求基础。中国的消费需求是足够的,无数巨头,不论是海外宝洁可口可乐等公司,国内的格力,茅台等公司,都证明过中国市场是可以取得巨大成功的。根本性的问题,在于如何挖掘这些消费需求。

②复杂无比的城市层级。中国广袤的土地上的城市层级结构,是无比复杂的,34 个省级行政区,334 个地级行政区,2851 个县级行政区,39888个乡级行政区。这也是让很多很早就进入中国的国际品牌头疼的问题,从经销,存货管理,人员管理上,在低线城市,总有力所不逮的地方。

③全世界最普及的电商文化。很多人可能没有意识到,中国的电商行业,现在就是世界 No.1。至 2018 年底,中国的整体电商渗透率为 18.4%,而相比而言,美国的电商渗透率,在 2016 年,仅为 8%,预计至 2018 年底还不到 10%。

④中国现在依然是一个发展中国家。尽管近年来,我国人民生活水平有了很大的提升,但是必须承认,现在我们依然是一个发展中国家。75%地区的居民,月人均可支配收入没有超过 2500 元。2018 年,全国人民可支配收入为 2352 元,可以简化地认为:月收入超过 2500 元的群体,已经属于中国较高收入的群体。

中国有着巨量的消费基数,历来都是各个品牌的兵家必争之地。2018 年限额以上企业服装零售额约为 10000 亿,而如果把其他针织纺织品加入计算的话,限额以上企业零售额约为 14000 亿。(限额以上企业指销售额大于一定数额的企业,零售业这个要求是 500 万,且要求员工 60 人以上)。如此巨量的需求,使得中国成为了各大国际快时尚品牌的兵家必争之地(下文中,采取的数据均为母集团数据,如优衣库采取的是迅销集团的数据,ZARA 采取的是 Inditex 的数据)。

四大快时尚品牌,中国(亚洲)业务占比都经历过显著提升的阶段。2005年以来,国际快时尚品牌纷纷在中国快马加鞭地发展,四大快时尚品牌的中国业务营收占比均体现出了迅速的增长(有的公司披露口径为亚洲业务营收,亚洲业务的核心依然是中国地区业务,本文所用的年均指 FY 财年)。

中国服装市场增速有所放缓,但仍是一个充满吸引力的市场。以服装零售总额(限额以上企业)计算,中国服装行业在 2006-2012 年期间,经历了一波迅速的增长。期间服装行业总体增速在 20%+,在此期间,各国服装品牌均进入中国市场,共享快速增长阶段,而 2015 年之后,整体增速趋于平缓,在 6%-8%,这是正常的发展阶段演进。而快速增长阶段演进为稳定增长阶段之后,就是考验各个品牌真正运作能力的时候。但需要注意的是,这个阶段,6%-8%整体增速的中国服装市场,在世界范围内,仍然是一个充满吸引力的市场。

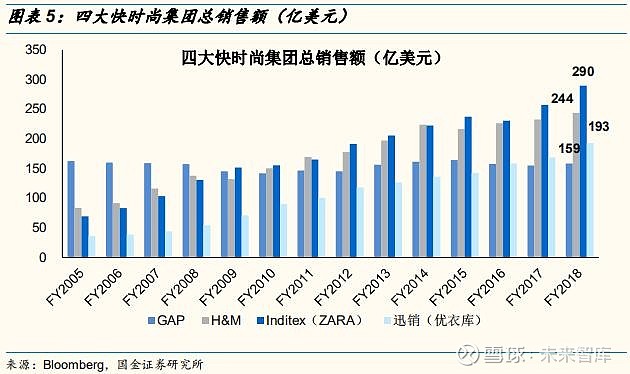

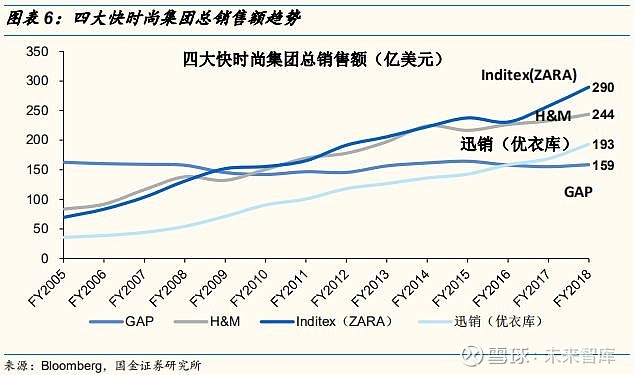

从总体量来看,四大快时尚集团现时点来说可以说是同一量级。下图中可以看出,四大快时尚集团的销售额可以说是同一体量量级,以美元计算(可能有一定汇率误差),2018 财年中,GAP 营收约 159 亿美元,H&M营收约 244 亿美元,Inditex(ZARA)营收约 290 亿美元,迅销(优衣库)营收约 193 亿美元。基本上可以认为是同一体量级别的企业。

从发展趋势来看,优衣库(迅销)和 ZARA(Inditex)要更强。虽然总体量来看,四大快时尚集团属于同一体量,但发展趋势是不一样的。下图中可以看出,全球范围内,优衣库(迅销)和 ZARA 的发展趋势是更强的,H&M 增长相对平缓,而 GAP 近 15 年来可以说没什么增长。优衣库和ZARA 的迅猛发展,和其中国战略,是分不开的。

优衣库和 ZARA 的强势发展,很大程度上归功于中国战略的成功。虽然全球销售总体量来看,四大快时尚集团属于同一体量,但发展趋势是不一样的。下图中可以看出,全球范围内,优衣库(迅销)和 ZARA 的发展趋势是更强的,H&M 增长相对平缓,而 GAP 近 15 年来可以说没什么增长。优衣库和 ZARA 的迅猛发展,和其中国战略是分不开的。而从亚洲(中国)销售量来看,至 2018 年,GAP 亚洲和 H&M 中国的销售体量约为 12 亿美元,而 Intitex(ZARA)亚洲的销售体量为 67 亿美元,而迅销(优衣库)中国的销售体量超过 30 亿美元。实际上在中国(亚洲)业务上,ZARA 和优衣库已经领先 GAP 和 H&M 一个数量级了。而优衣库和 ZARA 近年来的强势发展,很大程度上归功于其中国战略的成功,在中国的迅速发展,使得优衣库和 ZARA 整个集团的业务,都体现出了强势的增长。

四大快时尚品牌中国(亚洲)业务增长现分化——优衣库高歌猛进,ZARA 和 H&M 中规中矩, GAP 遇瓶颈。近年来,四大快时尚品牌在中国(亚洲)的业务经营情况显示出了较大的分化,2014 年以来,H&M 中国复合增速 6.8%(同期全球总销售复合增速-0.3%),Inditex(ZARA)亚洲复合增速 10.3%(同期全球总销售复合增速 6.8%),迅销(优衣库)中国复合增速 23.7%(同期全球总销售复合增速 9.1%)GAP 亚洲复合增速-2.6%(同期全球总销售复合增速 9.1%)。总体来说,近五年来,对 H&M,ZARA 和优衣库来说,中国(亚洲)业务都是迅速增长的,但 GAP 的亚洲业务,其实一直以来,都谈不上迅速增长。

而至 FY2018,四大快时尚品牌的中国(亚洲)业务进一步显现出分化,迅销(优衣库)中国增速 33.5%,一路高歌猛进,Inditex(ZARA)亚洲增速 9.2%,中规中矩依然是较快速度增长,而 GAP 现出了负增长,其中H&M 中国业务增长-3.0%,GAP 亚洲业务增长-18.2%。从亚洲业务增速来看, GAP 实际上就是遇到了发展瓶颈。H&M 震荡程度较大,整体增速也收窄。

迅销(优衣库)中国——高歌猛进,中国业务是其重要增长原动力。迅销集团(优衣库)2014 年以后披露中国业务相关讯息,2014 年以来,迅销(优衣库)中国的业务高歌猛进,2014 年以来,迅销中国的业务复合增长达 23.7%,是拉动整个全球销售的重要发动机,而同期全球销售增速为9.1%。

很明显,中国业务是拉动整个迅销(优衣库)业务增长的重要原动力。而其中国业务占比,也由 FY2014 的 9.9%,增长至 2018 年的 16.3%,尤其是 FY18,其他几家快时尚品牌亚洲(中国)占比出现下滑的时候,优衣库中国业务依然高歌猛进。而我们通过分拆其增速来源,可以看到,FY2014-FY2018,优衣库中国业务以其仅 15%左右的占比,贡献了增速中38%的部分(FY2018),可以说中国业务,是优衣库整个增长战略中最重要的部分之一,而其近几年,优衣库中国业务也一直展现出非常迅猛的增长,显著快于全球其他地区。

优衣库的强势增长,很大程度上归功于其中国业务的强势,而近两年,优衣库中国业务越来越强四大时尚服饰集团中国业务深度解析:优衣库的辉耀与GAP的黯灭。在优衣库上,看不到“快时尚中国市场越来越难做”的迹象。

2.2 Inditex(ZARA):亚洲业务中规中矩,稳健增长,与整体业务增长持平

近年来 Inditex(ZARA)亚洲业务增速渐渐和全球业务增速持平。2014年以来,Inditex 亚洲业务与同期全球销售增速保持相对同步,FY2019 亚洲业务和总营收增速均为 6%,近三年亚洲业务占比维持在 23%左右,业务占比与增速贡献相匹配,FY2019 亚洲业务以 23.2%的占比贡献了 23.2%的增速。

总体而言,可以说 2006-2016 年这十年,亚洲业务都是拉动整个 Inditex(ZARA)快速增长的重要驱动力,在这个期间,其亚洲业务的增速显著快于全球其他地区,公司的亚洲业务占比也在显著且快速提升至 20%+。但是 2017 年以来,Inditex(ZARA)亚洲业务增速,和其全球整体增速趋于一致,亚洲业务依然有较快的增长,但是这是建立在全球业务均有较快增速的基础上,亚洲业务体现不出超额增速。2017 年以来,ZARA 在世界范围内都仍然是一个强势品牌,也都以较快增速增长,但其亚洲业务没有体现出特别的强势。

2.3 GAP:从“救命稻草”到“负担”,亚洲发展现瓶颈,出现显著负增长

GAP——全球整体业务十余年停滞发展,亚洲业务曾是一抹亮色。2006年至 2011 年,在总营收增速平均为负的情况下,GAP 亚洲业务增速维持在 10%左右,可以说是亚洲业务拉了泥潭中的 GAP 一把,让其保持着一定程度的增长。FY2006-FY2016,GAP 亚洲业务复合增速为 9.4%,而同期 GAP 总营收复合增速为-0.1%。亚洲业务占比由 2006 年的 3.9%增长至2016 年的 9.6%,但总体来说,亚洲业务在整个 GAP 业务体系中占比还是偏小。

2017 年以来,GAP 亚洲业务发展现明显瓶颈。2017 年以来,GAP 总营收增速有所回升,但其亚洲增速出现了显著的增速下滑,甚至出现了负增长,FY2018 亚洲业务增速-18.2%,远低于总营收增速 2.2%,对 GAP 整个集团的增长,是负贡献。最新财年 FY2019GAP 亚洲业务增速为-2.4%,而总营收增速为 4.6%,GAP 亚洲业务占比在 FY2017 达到最高的 10%后,又下滑至 FY2019 的 7.4%。

实际上,从 2006 年以来,GAP 整体的增长就停滞了。2006 年 GAP 全球总营收 160 亿美元,而 2018 年 GAP 全球总营收 159 亿美元,可以说不是近几年,都是近十几年,GAP 的增长都是停滞的。

但 GAP 亚洲业务的角色,在发生变化,由原来的救命稻草,开始变成负担。2006-2016 年,GAP 总复合增速为负,而亚洲业务复合增速近 10%,也就是说这十年间,GAP 亚洲以外的业务,体现出更令人头疼的负增长。而在这期间,亚洲业务可以说是 GAP 的“救命稻草”,拉了 GAP 一把,让其整体业务发展保持持平。而 2017 年之后,GAP 的亚洲业务显现出了明显的问题,2018 年,GAP 业务业务增长-18.2%,体现出了非常明显的负增长,亚洲业务从 GAP 的“救命稻草”,开始慢慢变成“负担”,GAP 也经常被人当做“快时尚在中国不好做了”的论据。但是实际上,可以看到,不是快时尚不好做了,而是 GAP 本身的经营出现了长达十几年的停滞,此前,亚洲业务可以作为救命稻草拉 GAP 一把,近两年,GAP 的亚洲业务也像全球业务一样出现了停滞,甚至负增长,这可能不是中国快时尚环境的问题,而是 GAP 本身的问题,随着亚洲业务的放缓,GAP 的未来,显现出了较为艰难的处境。

H&M——中国业务曾经历过快速增长,但始终还称不上是其核心业务,2007-2013,H&M 全球业务都显现较快增长。2007 年至 2013 年,H&M中国业务复合增长表现强劲,复合增速达到了惊人的 54.5%。H&M 同期总营收复合增速为 9.2%,这个时期内,可以说 H&M 整体业务发展也是很快的。而中国业务的占比,从 2007 年的 0.6%,增长至 2013 年的 4.6%,至FY 2018,占比也仅为 5.1%。中国业务占比仅 5%左右,还称不上 H&M的核心业务。

2014 年以来,H&M 总营收和中国业务营收增速不断下滑。2014 年以来,H&M 全球业务发展都遭遇了增速下滑,FY2014-FY2018,H&M 全球业务复合增速降至 2.1%,在此期间,其中国业务复合增速也降至 6.8%,但总体来说,近几年来,中国业务对 H&M 的业绩,还是有明显正向超额贡献的。H&M 中国业务,以其不到 5%的占比,在 FY2012 贡献了 34.8%的增速,FY2013 贡献了 11.5%的增速,FY2017 贡献了 33.7%的增速。

另一方面,H&M 的业务增速不甚稳定,近年来,不论是总营收,还是中国业务营收,都有很大的增速波动。从图中可以看出,不论是 H&M 总营收,还是其中国业务,增速上都有很大的波动,但总营收自 2014 年以来增速放缓,是一个比较确定的趋势。

H&M 全球业务已放缓数年,FY2018 中国业务现负增长,FY2019 对 H&M中国很关键。FY2018,H&M 的中国业务增长-3.0%,首次出现负增长,也被认为是“中国快时尚变得难做了”的论据。但实际上可能并非如此,第一,H&M 整体的业务自 2015 年开始出现了显著的放缓,不仅仅是其中国业务;第二,H&M 的业务增速体现出很大的波动性,其中国业务 FY2015增速 13.6%,FY2016 是 0.9%,FY2017 是 16.8%,FY2018 是-3.0%,增速并不稳定。所以总体来说,我们认为 H&M 中国业务 2018FY 的增速负增长,并非体现“中国快时尚市场不好做了”,但 FY2019 对 H&M 中国确实很关键。

从全球门店数量来看,目前 Inditex 集团位居第一,其余三家基本上是同一数量级别。FY2018 四大快时尚集团迅销、Inditex、H&M 和 GAP 的全球门店数量分别为 3445 家、7475 家、4968 家和 3594 家,Inditex(ZARA)明显高于另外三家,H&M 门店数略高于 GAP 和迅销(优衣库),但基本上是同一数量级别。

从四大快时尚集团的中国(亚洲)门店数量来看,GAP 明显落后,其余三家数量相当。FY2018 优衣库中国、Inditex 中国、H&M 中国及 GAP 亚洲的门店数量分别为 633 家、593 家、530 家和 372 家,除了 GAP 明显落后外,其余三家数量相当,并未有某家体现出明显优势。

从中国(亚洲)区门店增幅来看,FY2008-FY2018,优衣库中国门店由13 家增长至 633 家,增幅为 48 倍;Inditex 中国门店由 14 家增长至 593家,增幅为 41 倍;H&M 中国门店由 13 家增长至 530 家,增幅为 40 倍;而 GAP 亚洲门店由 131 家增长至 372 家,增幅为 1.84 倍。可以说,过去十年是快时尚集团在中国拓展门店的黄金年代。

从中国(亚洲)净开门店数量占集团全球净开店数量比例来看,目前优衣库仍然位居第一:优衣库的中国净开店占比,从 FY2010 的 26%,不断增长,到 FY2015 达到 53%,并在之后每年占比均超过 50%;Inditex 的中国净开店占比,从 FY2008 的 1%不断增长到 FY2012 的 27%,FY2013-FY2017 在 13%-25%之间波动,但在 FY2018 明显下滑至-15%;H&M 的中国净开店占比,从 FY2008 的 3%不断增长,FY2014 达到 23%,之后便开始呈现下滑,至 FY2018 中国净开店占比仅有 10%。对于 GAP 集团,亚洲净开店占全球比重在过去十余年则出现较动,FY2019,GAP 亚洲净开店占比为 28%。优衣库的净开店数中,中国占比已经超过一半,毫无疑问优衣库是最重视中国业务的,而 H&M 和 Inditex(ZARA)的净开店中,中国区比例约为 15%-20%,也是重要的业务,但是中国业务对 H&M和 ZARA 的影响没有对优衣库这么举足轻重。而 GAP 不论是整体,还是亚洲业务,都没有太大的增长。

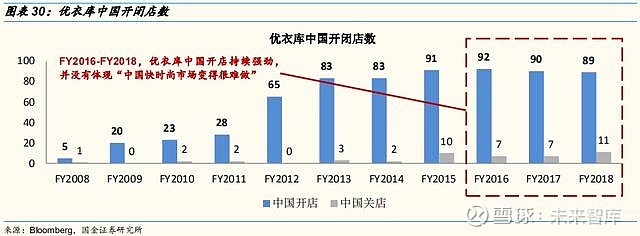

优衣库中国开闭店数:开店持续强劲,店铺盈利能力优秀,并未体现“中国快时尚变得很难做”: 优衣库近 10 年,在中国的开店都体现出强劲的态势,而且 2012 年之后变得越来越强劲。FY2009-FY2011,优衣库中国每年开店数在 20-30 家,而 FY2013 之后,优衣库每年开店数超过 80 家。FY2016 之后,很多人认为,“中国快时尚变很难做了”,但是优衣库依然保持每年 90 家的开店,发展强劲。至于闭店数,FY2008-2014,优衣库中国的闭店数都在 3 家以下,几乎很少有闭店,而 FY2015 至今,优衣库中国每年的闭店数略有提升,但相比优衣库的开店数来说,闭店的比例也非常低,这意味着优衣库绝大部分店铺具有较强盈利能力,闭店需求较小。也意味着,优衣库在中国的策略是非常成功的,并未太体现出所谓“中国快时尚市场变得很难做”。

优衣库中国净开店数:一直为正,经营情况良好,扩张迅猛。近十年来,优衣库中国的净开店数一直为正,且近 5-6 年都保持着每年 80 余家的高净开店数,反映优衣库店铺经营情况良好,扩张迅猛。优衣库不仅进入中国一二线城市,现在也开始深入中国三四线城市,优衣库中国近年来持续的净开店数为正,反映了中国快时尚市场依然具有着广泛的空间。

优衣库全球净开店数与中国占比:中国业务在其业务增量中的贡献越来越大。近十年,优衣库全球业务保持较快速度的增长,全球净开店数从FY2008 的 26 家,增长至 FY2014 的 186 家。FY2015-FY2018,优衣库全球净开店数有所下降,但仍在 120 家以上,保持着快速的净开店。而更值得关注的是,优衣库净开店的中国占比,从 FY2010 的 26%,不断增长,

到 FY2015 优衣库净开店中的中国占比已经达到 53%。FY2015 之后,优衣库每年净开店中国的占比均超过 50%,反映出中国业务在优衣库整体的增长策略中,变得越来越重要。未来,优衣库若想要持续保持较快速度增长,那么不断强化和优化其中国业务,是优衣库的必经之路。

而优衣库近年来保持高净开店,并体现出良好的盈利情况,也反映出中国快时尚市场并非“变得很难做”,而是“进入了新的分化阶段”,仍然有着巨大的潜力,并会产生很多新的机会。

Inditex 中国净开店数:2017 年以前稳健发展,近两年净开店数由正转负。FY2008-FY2012 中国净开店数稳步增加,FY2012、FY2013 净开店分别高达 132、121 家,反映出 Inditex 集团在中国的快速扩张。但是自FY2018 起集团中国净开店数由 54 家转为-27 家,调整收缩战略明显,FY2019 净开店数虽仍然为负,但是净闭店数量较 FY2018 有所收窄。

Inditex(ZARA)全球净开店数与中国占比:全球扩张减速,中国净开店占比下滑。FY2008-FY2017,Inditex 全球每年净开店在 300 家到 570 家,全球业务亦保持较快速度的增长。近两年来,FY2018 和 FY2019,Inditex全球扩张速度放缓,净开店数有所下降,FY2018 年,全球净开店降至 183家,而 FY2019,Inditex(ZARA)全球净开店降至 15 家,已经接近为 0——很明显,Inditex(ZARA)的减速,是全球性的,不仅仅是其中国区业务。

快速扩张时期,Inditex(ZARA)的中国净开店比大约为 20%。在 FY2008-2017 快速扩张时期,Inditex 的净开店中中国区占比大约在 20%左右,中国地区算是 ZARA 比较重要的地区,但是与优衣库 50%-60%的净开店中国相比,ZARA 的中国业务,还没有那么举足轻重。

Inditex(ZARA)近年来全球门店扩张呈现放缓趋势,且近两年在中国扩张趋势急速下滑,这侧面反映出中国快时尚市场已经“进入了新的分化阶段”,ZARA 现在可能在全球范围内都遇到了一些困境,可能需要作出一些调整,否则在这场变局中或许会失去优势。

3.3 GAP:萎靡不是两三天,GAP 已经原地踏步好多年,中国区也慢慢不是其救命稻草

GAP 亚洲开闭店——曾经算是 GAP 的救命稻草,现在也显现危机。FY2011-FY2016,GAP 在亚洲的开店数约为每年 20-80 家,对于 GAP 整体萎靡的业务来说,亚洲业务已经算是其救命稻草了,不过相比 Inditex(ZARA),迅销(优衣库),H&M 来看,其亚洲开店数也不是很多。而FY2017 以后,GAP 的亚洲关店,开始超过了开店,净开店数转负,关店超过开店,说明 GAP 的亚洲业务像其全球业务一样,经营出现了问题。

GAP 亚洲净开店数:FY2016 之前平稳增长,FY2017-2018 收缩调整后净开店由负转正。FY2010-FY2016 亚洲净开店数为正,FY2013-2016 净开店数保持稳步增长,其中 FY2016 净开店数最高达 68 家,反映 GAP 在亚洲的稳步扩张。FY2017 亚洲净开店数首次出现负数,为-49 家,呈现明显下滑。FY2019 净开店数虽达到 20 家,但与 2016 年之前相比,经营状况仍不甚理想。

GAP 全球净开店数与亚洲占比:集团全球表现低迷,亚洲贡献下滑。FY2013-FY2015 全球每年净开店数高达 130 家以上,其中 FY2015 净开店 170 家实现历史较高水平,但同期在亚洲的净开店占比却从 FY2012 的112%下滑至 FY2015 的 38%;FY2016 集团全球净开店数仅为 12 家,进入全面调整期。FY2019 整体经营困境略有好转,全球净开店 72 家,但亚洲净开店占比仅为 28%,全球和亚洲业务发展都面临严峻挑战。

GAP 的萎靡不是两三天,其业务全球性的萎靡已经十几年。近十年中大部分年份净开店为负或在 20 家以下,在 FY2012-FY2016 这几年中,亚洲业务似乎成为了其救命稻草,但是 FY2017 之后,亚洲业务也出现了净开店转负的情况,但是用 GAP 的中国业务放缓来说明“中国快时尚变难做了”似乎是不妥的,因为 GAP 的萎靡是全球性的,不仅仅是在中国。我们倾向于认为——中国快时尚市场进入了分化新阶段,但以近十几年的表现来看,GAP 不太像是能在分化新阶段得利的品牌。

H&M 中国开闭店数:中国开店情况略有下滑,但总体较为稳健。FY2008-FY2018,H&M 在中国的开店经历了由扩张转向收缩的完整周期,FY2008-FY2013,H&M 呈加速扩张态势,由 FY2008 每年开店 6 家到FY2012 每年开店 52 家,此阶段关店率为 0。FY2013 之后,H&M 出现了部分关店情况,但是 FY2013 至 FY2018,H&M 的关店数一直不是很多,近两年每年关店也仅为 7 家和 14 家,近 10 年来,H&M 中国一直是净开店为正的状态,运营状态是比较稳健的。

H&M 中国净开店数:一直为正,经营情况较为稳健。近十年来,H&M 中国的净开店数保持为正,店铺运营状况较好,保持快速开店,从 FY2008的 6 家到 FY2016 年的 91 家,FY2018 净开店数有所下滑,在三四线城市下沉的过程当中,有一些尝试,但总体来说,一直为正的净开店数,体现了 H&M 门店在中国较强的盈利能力。

H&M 全球净开店数与中国占比:中国业务在其业务增量中的贡献有所减弱。近十年,H&M 全球业务增速放缓,全球净开店数从 FY2008 的 216 家,增长至 FY2016 的 427 家。FY2017-2018,H&M 全球净开店数有所下降,尽管开店数仍在 220 家以上,但开店速度明显放缓,反映出公司增长疲软。值得关注的是,H&M 的净开店中国占比,从 FY2008 的 3%不断增长,到FY2014,H&M 净开店中的中国占比达到 23%。FY2018,H&M 的净开店的中国占比有所降低,未来两年的经营情况对 H&M 中国很重要。

H&M 中国业务占比不算很大,但 H&M 中国过去多年都保持正的净开店,且闭店数较少,体现出了较强的盈利能力。FY2018 H&M 全球净开店中,中国占比有所下降,我们认为 H&M 是具有较强的管理和品牌能力的,是有可能在中国快时尚行业的分化中找到新的机会的,但目前仍有不确定性,未来 2-3 年,对 H&M 中国很关键。

从 GAP 亚洲和 H&M 中国的 2018FY 负增长,叠加 Forever21 退出中国市场等,很多人认为“中国快时尚市场变得很难做,黄金时期已经过去”。但我们并不这么认为,我们认为,现在中国快时尚市场,是进入了一个分化的阶段,但这并不意味着“快时尚市场变得难做了”,中国快时尚市场依然颇具潜力,分化过程中,新的机会在产生,但是要抓住新的发展机会,快时尚集团需要更适应中国的本土消费文化。

上面两章的分析可以看出,四大快时尚集团近几年中国业务的发展,就显出了颇具特色的分化。有的品牌对中国本土消费环境的适应性不足,中国业务发展出现了瓶颈,而有的品牌能抓住机会,进一步发展,乃至拉动其全球业务迅速增长。

优衣库(迅销):最接中国地气的品牌,在中国快时尚行业新的分化阶段,依然高歌猛进,中国业务越战越勇——近年来,优衣库(迅销)的中国业务的占比不断提高,而中国业务的增速显著高于整体增速,集团整体增速不到 15%,而中国业务增长超过 30%,可以说是中国业务是推动优衣库近年迅猛发展的引擎。而近年来,优衣库中国的开店也是丝毫没有放缓的迹象,全球净开店中,中国占比已经超过 50%。优衣库是最接中国地气的品牌,高周转,高曝光,高性价比,这种模式证明了其成功。而优衣库中国近几年来的迅猛发展,也意味着中国快时尚市场并非衰落,只是进入了新的分化阶段,依然具有巨大的潜力。更接地气,更适应本土消费文化的品牌能从中抓住机会,迎来新的发展契机。

Inditex(ZARA):中国(亚洲)业务营收开始与全球整体增速趋于一致,面临一定挑战——可以说 2006-2016 年这十年,中国(亚洲)业务都是拉动整个 Inditex(ZARA)快速增长的重要驱动力,在这个期间,其中国(亚洲)业务的增速显著快于全球其他地区,公司的亚洲业务占比也快速提升至 20%+。但是 2017 年以来,Inditex(ZARA)亚洲业务增速,和其全球整体增速趋于一致,增速约 6%,亚洲业务依然有较快的增长,但是这是建立在全球业务均有较快增速的基础上,中国(亚洲)业务体现不出超额增速。中国从 ZARA 最迅猛的地区,变成和全球业务增速持平的地区,而近两年,随着公司全球开店的放缓,中国地区也显现出了开店放缓和闭店增加,甚至先于全球整体业务出现了负的净开店数。ZARA(Inditex)在中国的业务显然是遇到了一定的挑战,过去十几年的快设计,重供应链的模式,未来在中国市场是否需要做出改变,是 ZARA 需要仔细考虑的一个问题。

GAP:萎靡不是两三天,是十几年,也不是亚洲的问题,是整个集团的问题——GAP 近两年在中国的减速,被很多人认为是“中国快时尚变得很难做了”的信号,但是实际上,GAP 的萎靡已经持续十几年,并不是这两年才开始的,从 2005 年到 2018 年,GAP 的营收几乎没有增长,在此期间,其竞争对手迅销(优衣库),Inditex(ZARA),H&M 以非常迅速发展的姿态,无情地超过了 GAP。这两年,GAP 在亚洲的经营情况,似乎更糟糕了。但我们认为这不是亚洲的问题,也不是这两年的市场形势问题,而更多可能是 GAP 自身的问题,能否在中国快时尚市场新的分化阶段更好地生存下去,GAP 面临的情况可能不那么乐观。

H&M:营收波动较大,单店盈利体现出稳定性,下面几年对 H&M 中国非常重要——H&M 的中国业务,一直算不上其核心业务,经过多年发展,H&M 中国区业务也仅占全球业务 5%左右的营收。不过从 H&M 中国的开闭店情况来看,相比四大快时尚另外几家,H&M 闭店数更少,一定程度上反映出其门店较好的经营情况。H&M 不论是全球业务,还是中国区业务,增长波动情况都比较大。我们认为,H&M 中国业务具有较好的经营能力和品牌力底子,但是目前中国业务还算不上其核心业务,未来 2-3 年,对于H&M 中国来说,是非常关键的几年,能否抓住新的机会借势而上,还是就此沉沦,可能就在未来几年。

2006-2016,是中国服装品牌野蛮生长的阶段,2017 年以来,中国快时尚服装市场进入更为精细的分化发展新阶段。2006-2016 年间,中国品牌服装市场发展十分迅速,但这个迅速一定程度上也是野蛮生长,国内的、国际的各类品牌都迅速地开店,迅速地发展。而 2017 年以来,行业进入更为精细的分化发展新阶段,要抓住新机会,可能不能简单以过去的经验粗放发展,而需要更了解本土消费文化,从产品,渠道,营销等多个方面,更加深入地融入中国本土。

优衣库的强劲和 GAP 的落寞,是 2017 年以来中国快时尚行业分化新时代的缩影。2016 年以来,优衣库中国的每年开店数量的势头,比前十年更为强劲,优衣库中国营收增速 30%+,远高于优衣库全球平均增速的 14%左右,中国业务在优衣库整体业务占比越来越高。相比而言,同样作为四大快时尚品牌之一的 GAP,显现出完全不同的状况,GAP 全球业务已经萎靡十几年,品牌发展的活力相对较弱,而在中国快时尚 2006-2016 的野蛮生长时期,GAP 亚洲业务也随之有着看起来较快的发展,但是 2017 年以来,中国快时尚行业进入分化新阶段之后,GAP 似乎并没有适应,亚洲业务显现出较大的负增长。优衣库的强劲和 GAP 的落寞,是 2017 以来中国快时尚行业分化新时代的缩影。显然,优衣库是受益于中国快时尚行业分化的,优衣库更懂中国市场,更接地气,以高周转,高曝光,高性价比的方式,赢得了中国市场的份额,未来几年,可以预见优衣库深入中国三四线城市的能力也会更强。而以 GAP 为代表的很多国际快时尚品牌,则似乎没有跟上这趟变革的列车,这些品牌不那么懂中国市场,以过去的经验运作,当“大水漫灌”的发展期过去之后,在适应新的分化市场上,就会遭遇很大的压力。

中国的快时尚市场出现分化,为国际快时尚集团和本土服装集团带来了新的机遇和挑战:年轻消费群体、低线城市消费群体和电商渠道,正在成为中国快时尚市场的核心商业变量,而如何更好的抓住新的消费主力和新的消费渠道,将是国际企业和本土企业在这场分化的市场战争中需要解决的重要问题。可喜的是,在国际快时尚巨头出现巨大分化的 2018 年,我们看到了“国潮”的兴起和本土服装品牌的不俗增长。FY2018,李宁、安踏、波司登森马服饰海澜之家的营收增速分别为 18%、45%、30%、31%和 5%,其中李宁、安踏、波司登、森马服饰营收均呈现加速增长。我们认为,中国快时尚服装消费行业已经进入新的阶段,阶段的转变对一部分品牌来说,可能是危机,但对其他很多品牌来说,也是重要的机会。

从集团主品牌网点数来看,近 5 年安踏、李宁、森马、巴拉巴拉(隶属于森马集团)、海澜之家门店数亦实现较快增长:目前安踏主品牌合计网点数最多,FY2018 为 10057 家,李宁、巴拉巴拉、海澜之家、森马、波司登主品牌合计网点数依次为 6344、5293、5097、3830、3337 家。FY2014-FY2018,李宁、安踏、森马、巴拉巴拉、海澜之家品牌网点数分别增长12.8%、31.9%、8.1%、49.5%和 52.2%,都体现出了很好的扩张态势,而波司登虽然近年来在网点上出现了收缩,但是 2018 年以来,品牌升级取得了巨大的成功,在终端动销,存货管理,产品价格带上都体现出来很大的提升。国牌近年来的迅速发展,也是国牌更熟悉中国本土消费文化,在中国快时尚行业分化新阶段体现出来的实力。

此外,电商是中国商业非常核心的一个变量,也是中国本土商业消费文化非常重要的一点。中国电商渗透率在 2018 年达到 18.4%,而同期,美国的电商渗透率只有约 10%,大部分欧洲国家更低。以森马服饰为例,2012年才开始主力经营电商业务的森马,将电商业务从 2012 年的 0,做到2018 年的超过 70 亿营收,充分体现出中国本土商业文化的潜力和魅力。在中国的本土电商文化中,同样诞生了很多电商消费品品牌,如小米,三只松鼠,都是其中翘楚,而在服饰及日用消费品中,南极人,北极绒,花花公子,恒源祥等都是中国电商品牌的代表,值得关注。

中国快时尚分化新阶段,是优衣库们的机会,更是中国国牌的机会:优衣库们的成功,很鲜明地反映出中国快时尚行业新分化时代的巨大机会。而优衣库在中国,相比其他国际快时尚来说,最主要的优势就是更理解中国消费文化,在渠道,产品,营销等多方面能够占据优势。这是优衣库的优势,更是中国国牌的机会。中国国牌更懂中国本土消费文化,渠道布局深入中国各个层级的城市,对电商有着天然高的接受程度。2017 年以来,中国快时尚服装行业进入新的分化阶段,可能会为未来中国服装行业的国牌崛起带来很多新的机会。

如需原文档,请登陆未来智库,搜索下载。前言中国快时尚品牌,乃至整个服装消费行业,在进入新的阶段,对很多品牌来说,这是机会。近日,著名快时尚服装品牌 Forever21 决议退出中国市场,令人唏嘘。经历了之前若干年低基数野蛮发展的阶段,中国服...